.jpg)

.jpg)

.jpg)

.jpg)

随着全球经济增长持续走强,金属价格上涨提振了矿业公司财务状况,矿业公司的生产和投资将在2021-2022年出现显著复苏。在2020年,采矿作业因为新冠病毒大流行导致不同程度的中断,例如,在秘鲁,铜、锌和黄金等主要矿物的产量分别下降了20.4%、23.7%和34.7%,同时该国的矿业投资也同比下降了25.0%。

随着2020年下半年经济活动的回升,2021年的产出和投资情况将相对好转,大多数矿产商从金属价格自2020年第二季度开始的上涨中获益,全球主要矿产商都发布了积极的2020财报。

由于全球需求增长,预计未来几个月金属价格仍将继续走强。矿业公司将把利润投资于有价值的项目,并通过技术提高现有矿山效率,通过采用更环保、更具社会责任感的运营结构提高其声誉。

1、全球主要矿业公司资本支出将增加

最近,矿商们宣布,相比2020年,2021-2022年的产量和资本支出的指导值更高,这些更新的指导意见反映了矿业公司更强劲的财务状况、较低的基础影响以及恢复到预先计划的活动水平的总体愿景,并假设不会再有可能再次限制矿工能力的封锁措施发生。例如,淡水河谷(Vale)计划在2021年和2022年继续提高铁矿石产量,达到4亿吨的产能。此前,淡水河谷的许可审批被推迟,运营旷工,这推迟了淡水河谷从2019年Brumadinho大坝坍塌事故中恢复过来的时间。First Quantum Minerals公司拥有巴拿马Cobre Panama矿,2021年铜产量指导值为300-330kt,而2020年仅为206kt。

在项目开发方面,全球矿业投资预计将出现增长,大多数矿商已宣布向上调整资本支出。例如,力拓预计2020年的资本支出指导值降至60亿美元(最终支出62亿美元),计划2021年支出73亿美元,2022年支出71亿美元。必和必拓在2020年支出36亿美元,计划在2021年和2022分别支出45亿美元和42亿美元。尽管如此,根据彭博社(Bloomberg)分析师估计,这一增长趋势更多是受到顶级矿业公司的推动,而规模较小的公司2022年的资本支出前景则相对平淡。

2、2021-2022年金属价格和利润增加,将激励矿业投资

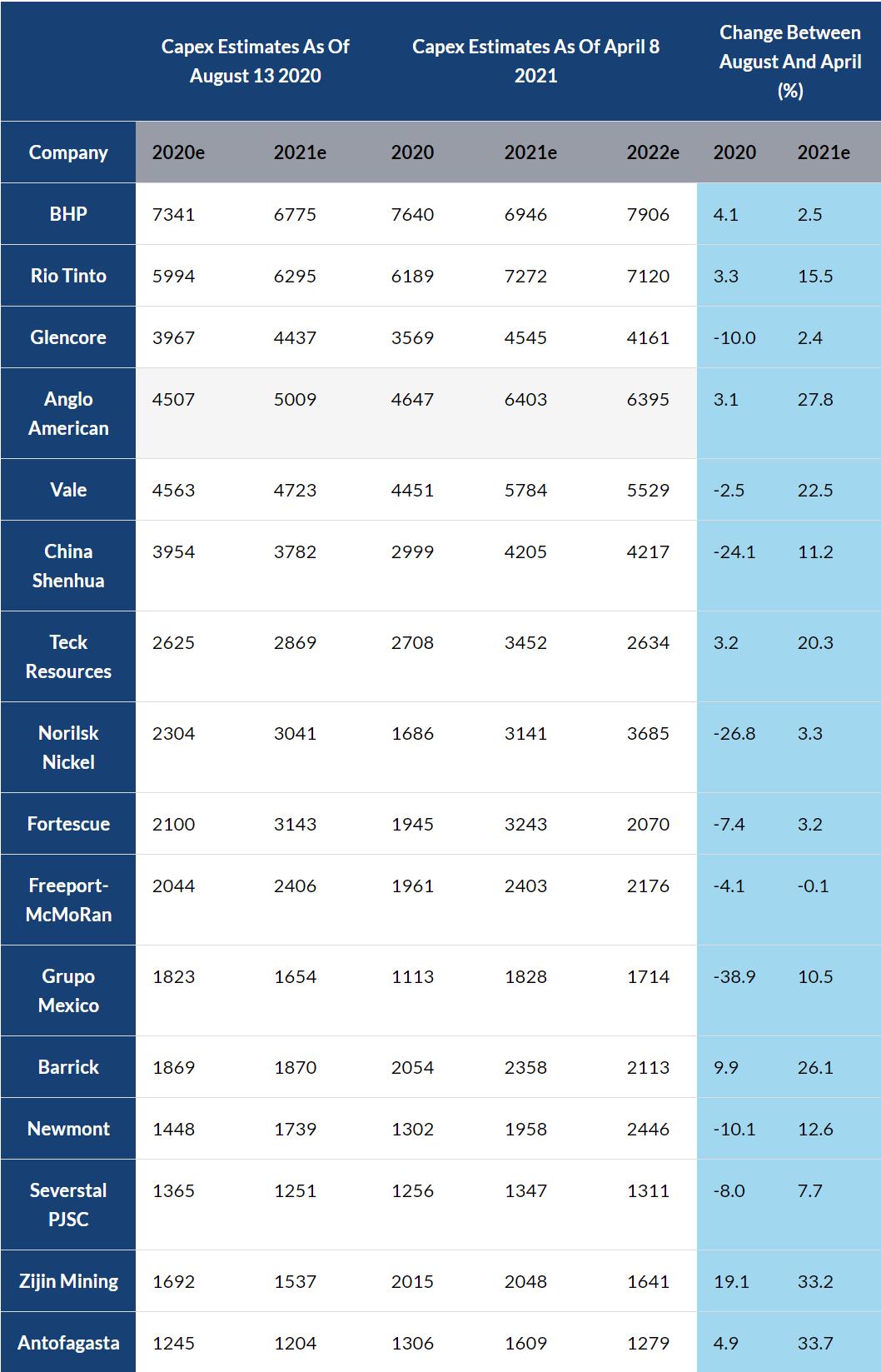

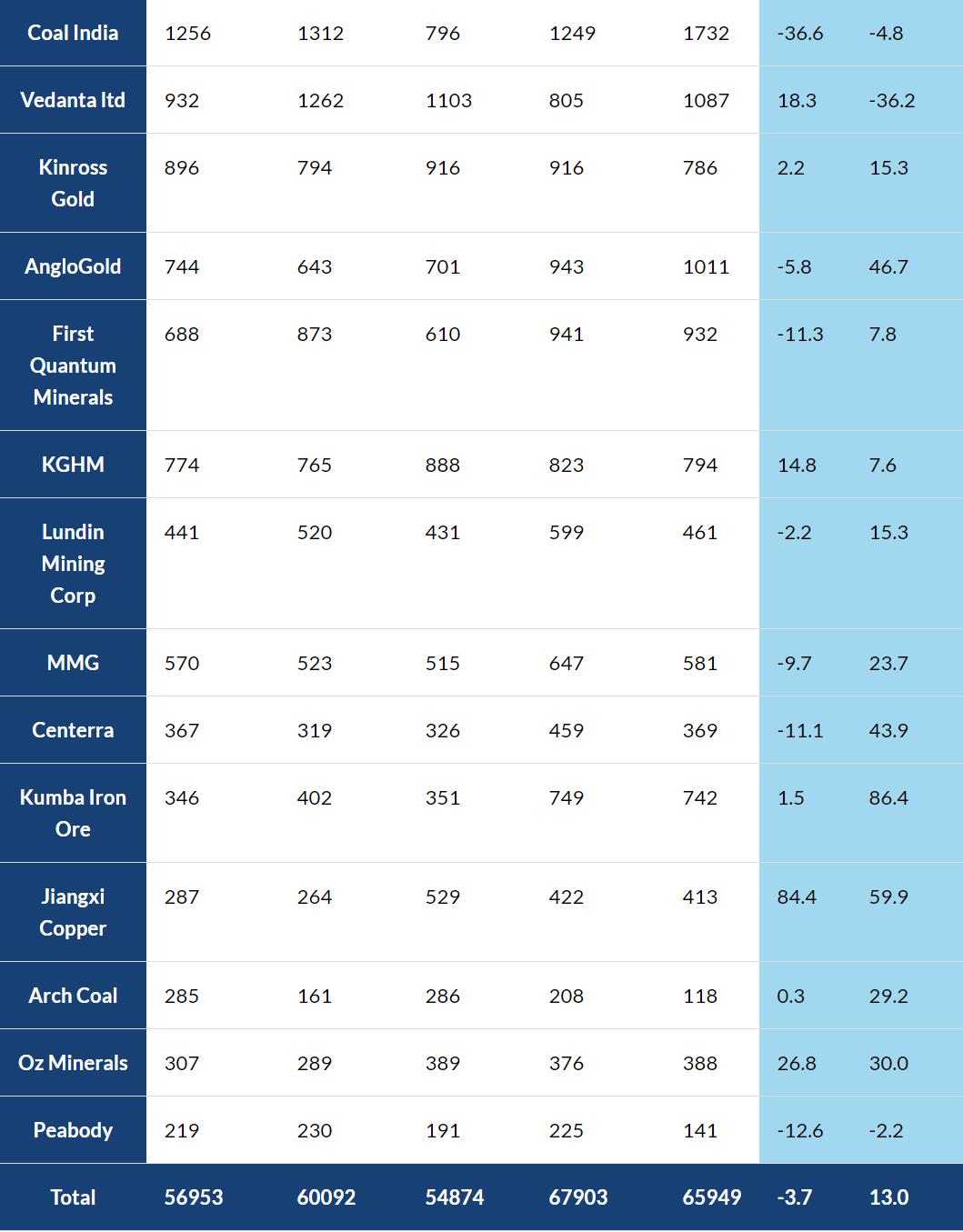

根据分析师的资本支出预期显示,随着全球各国继续实施疫苗接种计划,限制措施将放宽,2021-2022年资本支出将大幅增长。下表是截至 2020 年8月13日和2021年4月8日主要30家矿业公司的资本支出预测。数据显示,2020年末资本支出低于预期的570亿美元,下降了3.7%。然而,与2020年8月的预期相比,2021年4月的数据显示,2021年资本支出预期增长13%,总额达679亿美元。与2020年相比,支出增长了23.7%。虽然这可能是矿业公司将部分资本支出从2020年转移到2021年,而且增长的很大一部分也归功于矿业公司的强劲财务表现,但是这将使企业能够在高价值项目、可持续性和技术方面进行更多投资。2020年和2021年的预计资本支出总额在2020年8月预测为1170亿美元,截至2021年4月,资本支出总额已上升至1228亿美元。

仔细观察个别矿业公司的资本支出数据,总体趋势仍然是,矿业公司在开发现有矿业项目方面的投资大于勘探新项目。总的来说,由于容易商业化的高价值矿大多被大公司收购,而剩余矿藏开采难度更大,开采成本也更高,勘探支出在过去十年中有所放缓。此外,在大宗商品超级周期之后,负债累累、金融危机缠身的矿业公司从冒险和巨大的支出中吸取教训后,资本支出将变得更加严格。自那时开始,矿业公司的总体战略是整合和发展现有资产,而不是投资于绿地项目。随着2021年大宗商品价格飞涨,盈利能力有所提高,这一战略可能会逆转方向,但Fitch Solutions预计,与过去五年相比,未来五年在勘探方面的支出增长有限,而且过于只关注高价值矿山。

3、从能源资产转向绿色金属的投资趋势仍在继续

以大宗商品为基础,多元化的矿业公司正在优先考虑对铜的投资,并回避煤炭和其他化石燃料。例如,在2015年,煤炭和石油占必和必拓资本支出的48.1%,而2020年这一支出降至21.9%。铁矿石和铜在2015年占必和必拓资本支出的48.1%,但到2020年,这一数字已增至69.0%。同样,力拓在过去十年中主要投资铁矿石、铜和铝,并在2018年出售了其最后一项能源资产(昆士兰煤炭资产)。

展望未来,由于可再生能源、电池和电动汽车行业对这些金属的需求不断增加,Fitch Solutions预计矿业公司将增加对铜、锂和镍项目的投资。

4、铜、镍、锂项目将在2021年的资本支出中占据相当大的比重

拉丁美洲和非洲,有铜矿项目的地区将受益,而印度尼西亚、菲律宾、澳大利亚、俄罗斯和加拿大将主导镍投资。例如,智利近年来吸引了大量矿业投资,随着新项目如BHP的Spence Growth Option项目和Lundin Mining的Candelaria铜项目上线,这些投资将在未来几年开始得到回报。此外,根据能源和矿业部的数据,预计秘鲁未来十年将在48个不同项目中投资578亿美元,其中铜项目占资本支出总额的71%。中国铝业的Toromocho项目扩建,MMG的Galeno项目以及紫金矿业和Junefield Resources的项目表明,中国对铜矿项目投资将保持稳定。同样在刚果,13亿美元的Kamoa-Kakula项目将从2022年开始生产并推动增长,该铜矿项目由艾芬豪矿业、紫金矿业、Crystal River Global和刚果政府合资。

淡水河谷自2016年以来一直在加拿大的Voisey湾开发一座地下镍矿,预计该矿将于2022年完工,该矿预计将在高峰期每年生产4万吨精镍矿。

关于锂矿项目,拉丁美洲和澳大利亚将继续是投资热点。仅由阿根廷、玻利维亚和智利组成的锂三角就占世界已知锂资源的58%。在澳大利亚,Core Lithium的Finniss锂项目将于2022年实现商业化生产。澳大利亚正在进行的其他重要锂项目包括Wesfarmer的荷兰山项目和Liontown Resources的Kathleen Valley项目。

5、技术集成到采矿作业中是长期趋势

在技术集成方面,已建立技术计划的矿业公司正在朝着自己的目标推进,尽管有些目标步伐较慢,但保持了技术在矿业中的重要性不断提高。技术整合到采矿作业中是必然趋势,这是因为在相对较低的资本支出要求下,收入和成本都受到经济和运营波动的压力,而通过技术可以提高生产率和降低成本,有利于保持健康的利润率。到目前为止,已经制定技术整合计划的矿业公司预计将继续以某种方式实施投资计划,特别是在澳大利亚等受影响较小的国家。例如,纽蒙特(Newmont)正在维护在澳大利亚Boddington工厂实施自动运输系统的计划。在Teck Resources,该公司表示将继续根据计划在2020年和2021年进行的RACE21计划推进改进项目。Fitch Solutions预计,随着经济的发展,矿业公司将在未来几年继续在采矿作业中考虑技术集成。

最后,尽管对2021-2022年矿业公司的资本支出,生产和盈利前景看好,但由于某些地区疫苗接种工作缓慢以及全球第三波Covid-19到来,这可能会延迟各矿业项目完成时间,因此Fitch Solutions认为矿业公司资本支出也存在下行风险,并有可能在长时间停工的情况下影响现有生产。

注:

1、本文内容和图片来自 FITCH SOLUTIONS。

2、本文不构成任何出售或购买文中所述证券或项目的邀约或邀请。

3、本文不包含或暗示任何旨在影响您的财务决策的建议或意见,包括关于任何特定证券、证券组合、交易或投资策略的建议或意见 。